作者:许成

注:此文为2016年5月5日参加2016年度复旦大学管理学院“非同凡想”奖学金演讲稿

“价值投资在中国是否可行?”这个话题其实很多人讲过,可是往往过段时间就又被市场人士拿出来挑战。2011年至2014年的时候说10年指数依然是2000点,2015年又经历了暴涨暴跌,更别提老生常谈的中国审批制、政策干预和内幕消息等问题。如果光从这些挑战来看,价值投资者似乎成为了证券市场的弱势群体,好可怜。去年在伯克希尔哈撒韦50周年股东会上,有一位来自中国的股东提出了这样的问题:“请问巴菲特先生,中国股市今年4个月以来上涨了40%,价值投资是否能在中国能够适用?”巴菲特很谦虚的回答道:“我对中国并不十分了解,据我所知中国的股市波动比较大。我认为价值投资是在全球都通用的投资方法,波动大的市场反而会使价值投资人获得更多的机会。”老人家的话坚定了价值投资者的信心。可是光有信心是没有用的,没有思考的只能是信仰。接下来我们尝试用我们自己的思考来解释这个问题。

研究价值投资是否可行,首先研究的是市场是否有效,也就是说市场定价是否能够反应公司信息。诺贝尔经济学奖有多次把奖颁给了研究市场有效性的经济学家们。最近的一次就是2013年的诺贝尔经济学奖颁给了尤金.法玛这位“有效市场假说”之父。包括另一位诺贝尔奖获得者萨缪尔森教授也认为:投资波动的数学期望值总是为零,巴菲特是个别现象。(但萨缪尔森的个人资产大多投资于伯克希尔哈撒韦公司)

可是巴菲特和芒格却对商学院的这套体系不以为然。巴菲特在《通货膨胀如何欺诈股票投资者》(1977年5月《财富》杂志)一文中写到:“股票是一个’永续的债券’,它的’票息’为12%,不过,持票人每年只能获得其中的一小部分,而大部分的票息会被自动再投资于这种’永续的债券’”。不知道大家有没有关注到12%这个数字。几乎没有人研究过这个数字来自于哪里。只有沃顿商学院的西格尔教授在《投资者的未来》这本书中提到过“美国从1802年至今,经历过从农业社会转向工业社会、再转向信息社会,期间有两次世界大战、1929年大萧条等,但是这段时期的实际股票收益率维持在6.5%-7%之间”。西格尔和巴菲特说的数字有所不同,但是都认为股票市场收益是个常数。这个概念就和我们通常认为的股票投资风险有很大差距。那这个数字是哪里来的呢?可否得到验证呢?

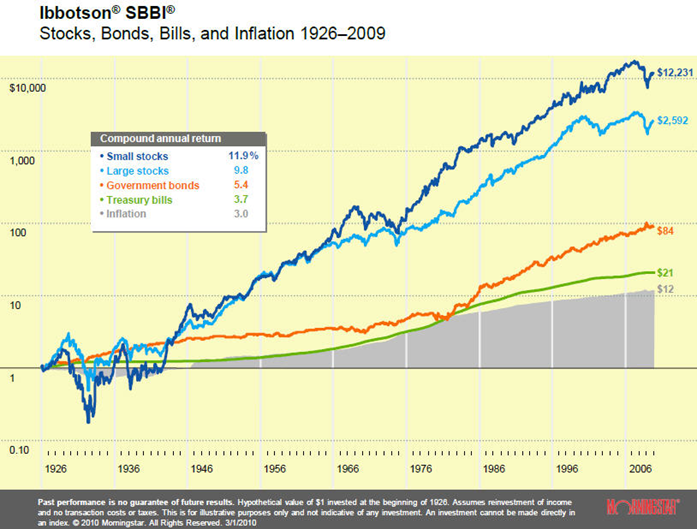

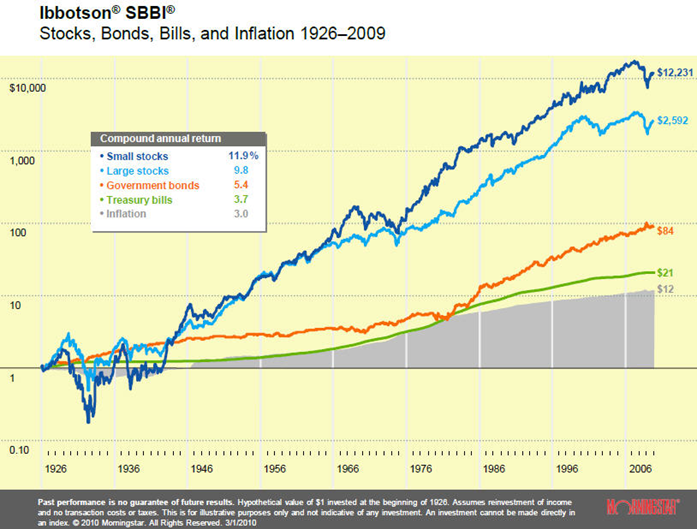

这是晨星公司做的统计图,图上小型股票从1926年至2009年的复合年化收益为11.9%,大型股票为9.8%。这基本验证了巴菲特所说的股票是个12%票息的债券。网上我能找到的最新的数字是更新到2012年,小型股票的收益还是11.9%。(Ibbotson SBBI Classic Yearbook在2013年停版了)晨星还公布了其他国家的股票收益,加拿大1950年至2007年的小型股票收益为13.8%,澳大利亚从1950年至2014年为12.1%(这些图片网上都能搜索到,英国的图片也能找到,数字不清晰,趋势相同)。巴菲特是在1977年的时候说了12%这个数字,而这个趋势目前仍在延续,而且在多个国家通用。至于为什么是12%,我们尝试过很多方法,想去找研究文献,没有太多的发现。

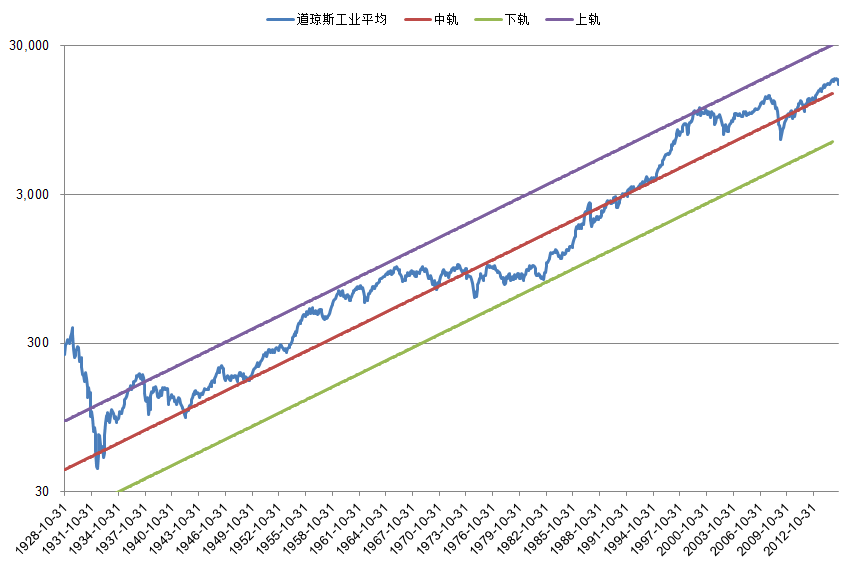

这是我自己做的道琼斯工业指数图,从图上可以看到,道琼斯工业指数也存在一个7%的上升斜率。这个数字和西格尔的论点相符。只是指数在计算时没有算上每年的分红,而且道琼斯成分股的分红还挺高的,所以对投资人来说,实际的收益可能也是接近于大盘股的收益率9.8%。所以通过对以上数据的观察,我们可以下个简单的推论,国外股票市场历史上是个10%-12%斜率长期上升的市场,未来也没有看到破坏该趋势的因素。因此在国外的市场上做长期投资、价值投资往往能够获得不错的收益。而国内市场是怎样的呢?

这是我们常常看到的上证指数和深综指的走势图。粗看一下确实和国外市场有很大的不同,我们指数似乎是长期横盘,然后过几年来个非常大的脉冲。做长期投资要么忍受长期不涨的窘境,要么坐一个过山车回到原点。特别是上证指数在2000年达到2000点后,2014年中还在2000点徘徊。可是不知道大家有没有注意到这个图和之前的晨星做的图有何不同?坐标轴不同!我们常常用普通坐标轴,而时间跨度大的话应该用对数坐标轴。

在变化坐标轴以后,我们可以很清晰的看到,从1992年以来,中国股市经历的这24年,竟然和国外股市是一样的,呈现一个轨道上升的趋势,上升的斜率是9.5%。由于中国没有披露计算分红的收益,所以我们估算分红后,整体的收益也在12%左右(中国上市公司的市值与美国的小盘股接近)。这一点和市场的认识完全不同。中国的股市走势和国外股市并没有太大的差别,长期投资指数也能获得不菲的收益。只是看什么时候买入了,2000年买的2000点正好是轨道的上半部分,而2014年的2000点到了轨道的下轨。(题外话:我是2013年年底离开的中金加入了徐星投资,当时很多人不理解,看了这个图就知道为什么我要去私募了。我也常常和我的同学开玩笑,看懂了这张图,你老了肯定不会缺钱)

这时候问题又来了,为什么全球的股市都呈现一定的上升斜率?

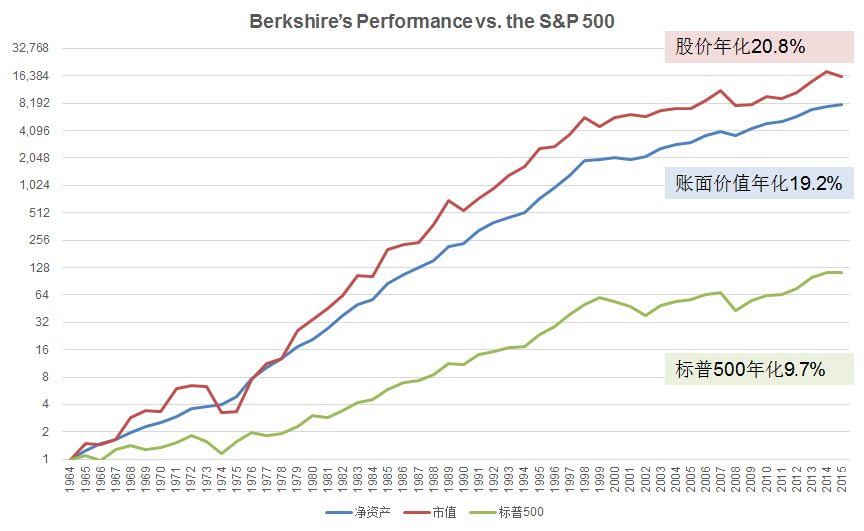

要回答这个问题,我们先来看另外一个问题,这个问题也是关于巴菲特的。为什么巴菲特在2014年之前,只拿自己伯克希尔哈撒韦的账面值增长去和标普500比较,而不拿伯克希尔哈撒韦的股价涨幅去和标普500比较?在2014年的伯克希尔哈撒韦年报中,首次披露了伯克希尔哈撒韦的股价、账面值增长和标普500的比较。更新到2015年度,可以得到上图。短期看,股价的波动很大,特别是1970年代,但是长期看,股价的涨幅和公司账面值的年化涨幅接近(差距在于起点可能并不公允)。巴菲特用了50年的时间来证明,股价最终的涨幅和账面价值(也就是净资产)的涨幅是接近的。

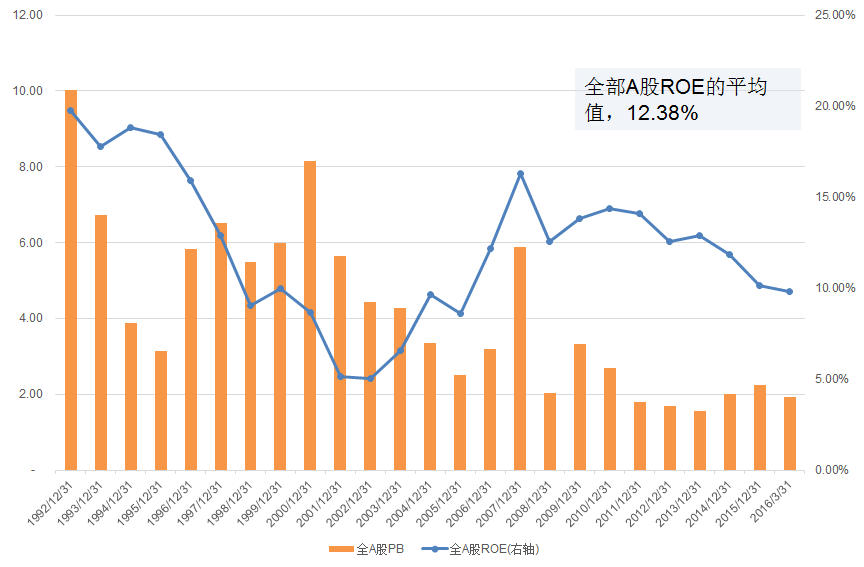

回头来看指数,目前我没有美国所有上市公司的ROE数据,只有中国的上市公司数据。从上图可以看到,中国所有上市公司ROE在1992年至2015年这24年里平均值为12.38%。也就是说如果把中国股市的所有上市公司看成一家公司(IPO就是增发注入资产,退市就是剥离资产),这家公司14年的年化净资产增长幅度约为12%。好熟悉的数字啊,12%!惊人的相似!均值略高一些,主要原因可能是ROE还没走完两个周期,如果走完后估计就差不多了。国外的数据应该类似,大家有兴趣可以算一下。

这里就可以暂时下一个推论,中国股市长期走势和国外股市类似,都在围绕一个公允价值波动,计算分红的指数上升速度和净资产的增长速度接近。所以长期看股市十分有效,能够充分反映基本面(净资产增长)的信息,但是短期看波动很大。不过短期波动并不影响长期趋势,就像水分子的不规则布朗运动并不影响水流的流向。因此我们认为在中国做价值投资,长期看是可行的!

时间有限,这里的论述过程十分简单。还有一些问题没有回答,例如:

1. 为什么指数会围绕净资产增长波动?是否会围绕净利润波动?

2. 围绕净资产波动意味着PB有回复性。那么PE有回复性吗?

3. 指数围绕净资产波动,那么个股也有这个现象吗?

4. 为什么巴菲特要用净资产衡量自己的业绩,而不是股价?其他投资人可以这样吗?

5. A股指数在一个上升轨道上,那么这个轨道的上下轨有投资的指导意义吗?这个轨道线未来是否会发生变化?什么情况下会发生变化?

6. 以上论述只是说指数的投资,那个股的投资呢?

7. 如何做才有可能获得超过市场涨幅的超额收益?这种方法是否可持续?

9. 为什么全球股票的收益都在10%-12%附近?

其中除了12%那个问题之外,其他问题的答案都可以在徐星投资的内部材料《价值评估》讲义中得到。而12%这个问题我们没有找到文献去解释,如果谁能解释好,说不定可以拿诺贝尔经济学奖:-)。在没有解释之前,我们只能暂定这个数字为一个常量。

《 “价值投资在中国是否可行?” 》 有 2 条评论

终于发现了一块可以不用注册就能留言的区域。

偶然间通过网络看到贵公司,发现贵公司推崇价值投资,我十分认同。有人认为价值投资在国内不适用,但是我并不这么认为。正如贵公司所说,价值投资需要常识、理性和对公司研究的日积月累。

记得我还在大学的时候看过的一本书,复旦刘建位先生的《巴菲特股票投资策略》,他将投资策略总结为6大基本原则,选择企业的竞争优势原则、评估企业价值的现金流原则、分析市场价格的市场原则、确定买入价格的安全边际原则、分配投资比例的集中投资原则以及长期持有原则。

感谢认同!